对于很多人来说,买房子大概是人生里最大的一笔投资了,而想要保护好这笔财富,Homeowners Insurance(房屋保险)必不可少。除了业主外,对于租客来说,房屋保险里也有Renter's Insurance(租房保险)可以保障你的家庭财产。

虽然美国的法律并没有要求业主一定要购买房屋保险,但如果你是通过贷款买房的话,银行通常都会强制借款人购买房屋保险,以保障房子不会因失火或者其他意外损毁而导致贬值。美国的房屋保险条款里也有很多门道,怎样选合适、怎么买便宜,如果你对这个话题有兴趣,不妨跟某Rain一起来做做功课。

美国房屋保险详解

想要获得可靠的保障,就得先搞清楚房屋保险里面的各种条款,这样才好根据自己的实际情况来选购保险。

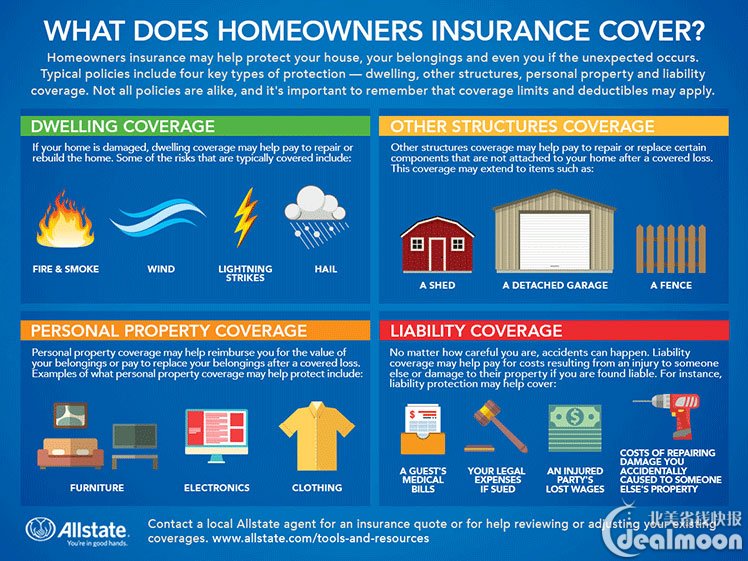

房屋保险的基础理赔项目

一般Single Family House(独立家庭房屋)的房屋保险都会包含以下六个方面的基础理赔项目:

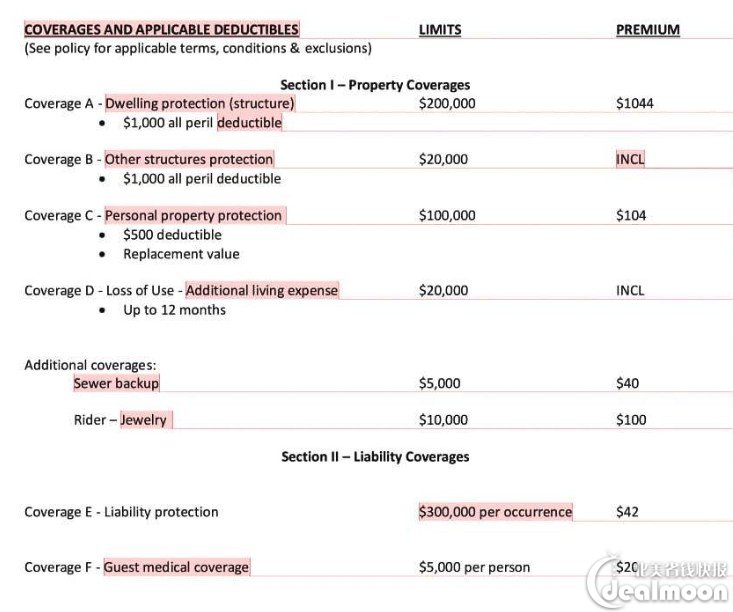

- Dwelling protection:保房屋主建筑以及相连的附属建筑(例如连着的车房)的损毁赔付,通常保险里还会有更详细的关于什么情况导致的损毁能赔、什么情况下不赔的条款;

- Other structures protection:同上,但保的是其他与主体建筑分离的独立建筑物,比如独立的车房、工具屋、围栏等;

- Personal property coverage:保保险条款规定内的个人财产被盗和损毁需要修复或重置的损失,一般会包括家具、电器、衣物、首饰等等,但如果家里有一些贵重的物品如珠宝、收藏品之类,则需要购买额外的保险;

- Additional living expenses coverage:也叫“loss of use coverage”,保类似灾后重建这种期间,屋主及家人临时的食宿使费等额外支出。

- Liability coverage:责任保险,保万一因为有人在你的地上意外受伤,又或者你、你的家人或你的宠物损毁了其他人的财产被告要打官司或者赔偿的情况;

- Medical payments coverage:保万一有客人在自己地方受伤的医疗费用,又或者屋主及家人在其他地方意外受伤导致的医疗费用;这部分医疗保险是不论责任在哪一方都有保障的,保额通常不大,但可以有效防止一些小受伤问题变成大的责任官司问题。

常见房屋保险额外理赔项目

除了以上的项目以外,屋主还可以选择其他附加保险选项,通常有:

- Water backup coverage:虽然基础的房屋保险会保由于爆水管或家电溢水导致的水害损失,但如果水害问题是由于sewer(下水道)、sump pump等不属于plumbing系统的设备损毁而出现水倒流的情况导致的话,则需要这个额外的水倒流保险来负责。

- Scheduled personal property coverage:指定个人财产保险,一般如果房屋保险原本的个人财产保额不够高、或者有价格上限限制的话,可以加买这个项目专门保一些价值比较高的例如珠宝首饰、艺术收藏品等的个人财产,需要经过专业估价。

- Extended dwelling coverage:很多保险公司也会有额外房屋建筑保险选项,有时候因为各种情况建筑成本可能会增加,如果你原来的保额不够,这个额外保险(通常超出原保额20%~25%)可以填补差额让你不用另外掏钱。

- Business property coverage:如果你在做home business的话,就需要购买额外的商业财产保险来保存放在家里的一些商业相关的产品。

- Ordinance or law coverage:建房子或者装修都要符合建筑规范(building codes),一些老房子的结构可能已经不符合现时的要求,当损毁重建的时候就要加钱“升级”,这个条款可以报销按法规要求升级导致的额外费用。

- Identity theft coverage:保因为身份盗窃问题导致的财产损失,但一般来说,如果你比较注意保护自己的信用、能及时上报身份盗窃问题,很多银行或者信用卡公司本身都有欺诈免责保护。

房屋保险种类

房屋保险的条款分为“Named-Peril”(指定危险)和“Open-Peril”(不指定危险)两类。Named-peril保险只保合约里列明的情况;而open-peril则是反过来,除了合约里专门列出的排除项以外什么情况都保。Open-peril 条款对投保人更有利,但价格也会更贵,有时候选择named-peril 再额外增加具体某个情况的细则条款(endorsement)可能更省钱。

而根据理赔范围不同,房屋保险主要划分为以下九大类型:

- HO-1:最最基础的房屋保险,named-peril 仅赔付因为火灾或抽烟、爆炸、闪电、冰雹和风暴、盗窃、恶意破坏、车辆导致的损毁、飞机导致的损毁、暴动和民间骚乱、火山爆发等10种情况导致的房屋建筑损失,可能还带部分个人财物方面的理赔,但不包含责任保险。

- HO-2:基础房屋保险,除了覆盖HO-1的理赔范围;还增加了由于物体坠落,冰、雪或雨夹雪的重量,冷暖气等房屋系统结冰,房屋和管道等其他家用系统突然撕裂,出现裂缝或膨胀,突然溢出的水或蒸汽,人为产生的电流引起的突然和意外损坏等6种额外情况导致的房屋建筑损失以及列明种类的个人财物损失;包含责任保险。

- HO-3:最通用的房屋保险,除了覆盖HO-2类保险的理赔范围以外,在房屋建筑方面的理赔是open-peril,也就是除了特别列出来的情况以外,其他都能报销。

- HOB:与HO-3几乎一样,都是在房屋建筑方面按open-peril理赔,但个人财产方面按named-peril理赔;两者不同之处在于HOB比HO-3在水害理赔方面的范围会稍大一些,另外还会包含一些例如船、剪草机、拖拉机等家里的“附件”的理赔。

- HO-4:这类也就是俗称的“Renters Insurance”(租屋保险/租客保险),只保类似HO-2范围内的个人财物损失以及责任险,不包含房屋建筑方面。

- HO-5:这可以算是覆盖范围最广的房屋保险,在HO-3的基础上,无论房屋建筑还是个人财产方面都是open-peril,除了特别列明的情况其他都保,同时这类房屋保险价格也会更高。

- HO-6:第六类是俗称的“Condo Insurance”(Condo保险/公寓保险),这种保险包括个人财产险和责任险,以及保公寓内部的墙体、地板、天花板等建筑结构保险;至于公寓外部的公共部分保险,则通常由屋主协会HOA统一负责。

- HO-7:第七类是俗称的“Mobile Home Insurance”(活动房屋保险),这种保险的理赔范围与HO-3类似,但细节方面是专为mobile home而设。

- HO-8:第八类保险条款是专为老房子而设的,条款类似于HO-3,但对于建筑方面的赔付以实际现金价值封顶,历史建筑和注册地标通常都会采用这种保险。

常规房屋保险不理赔的情况

而绝大多数房屋保险(包括HO-3和HO-5)都会将以下情况导致的房屋建筑或财物损失排除在理赔范围以外,比如:

- 洪水

- 地震

- 塌方

- 发霉

- 除了水管或者家电导致的情况以外的水害

- 虫害鼠害等

- 地基变形沉降等

- 宠物动物

- 由宠物造成的破坏

- 磨损、损耗

- 故意丢失

- 核事故

- 政府行动

所以如果房子处于一些洪水、飓风、地震等自然灾害高危地区,或者业主对某类风险有忧虑的话,还要考虑加买额外的保险,例如洪水保险(flood insurance)之类。

Actual Cash Value vs. Replacement Cost

在保险赔付的细则里,可能会出现Actual Cash Value(实际现金价值)和Replacement Cost(替换成本)这样的字眼。如果按ACV赔付,保险公司只会赔付贬值后的价值损失;如果按RC赔付则会按替换全新产品的费用来算,当然RC条款的保费也会贵一点。

大多数基础的房屋保险对于房子建筑的赔付是按RC计算,但对个人财物方面的赔付则是按ACV计算,小伙伴们有需要的话可以加钱升级保险条款。

另外,有些保险公司还会有Guaranteed Replacement Cost(保证替换成本)的选项,这个条款可以保障例如材料人工升值等导致的原保额不足的问题,无论重建同类房屋的费用超出多少都会赔付,这个选项对于在天灾频繁地区、或者老房子屋主来说,都值得考虑。如果没有guaranteed选项,可以考虑extended replacement cost选项,这两者区别在于有没有赔付上限。

Deductible

Deductible(免赔额度)就是在保险理赔之前需要先自付的金额,房屋保险里关于Dwelling、other structure、personal property的理赔部分通常都会设有免赔额度。房屋保险的免赔额度可以按固定金额、或者保额的百分比形式来计算,每次申请理赔都会扣去免赔额。

大多数房屋保险的免赔额度在$500~$1500之间,但有些时候保险可能会额外指定特殊情况下造成的损失的免赔额度,比如风暴等恶劣天气情况。比如如果一个保额为30万的房子因为“named-storm(命名风暴)”、洪水等损毁,而特殊事件免赔额度是5%,那就相当于要自付$15000,所以一定要了解清楚保险的所有详细情况。

房屋保险要这样选

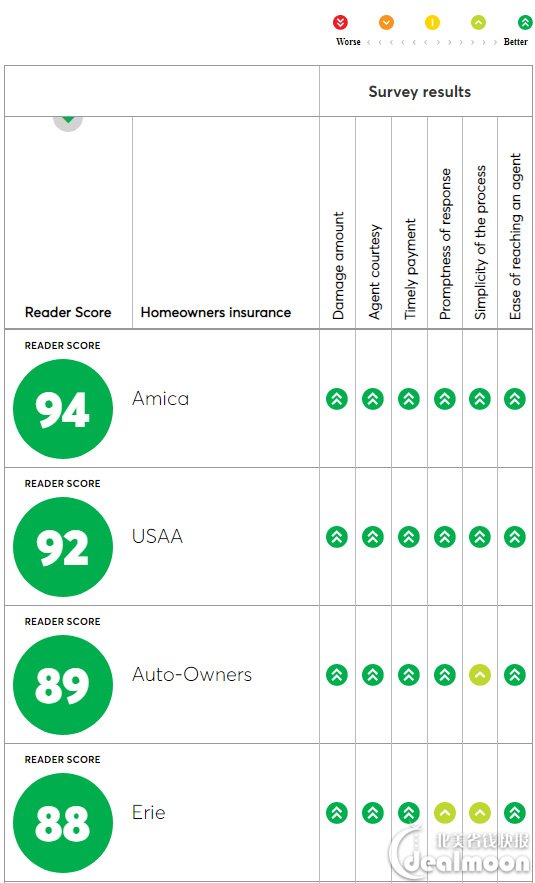

房屋保险公司推荐

相比起汽车保险,大部分小伙伴向房屋保险申请理赔的机会可能不会多,毕竟很多老旧损耗的问题房屋保险不包,而一些小问题可能大家宁愿自己出钱修理就算了,为小问题申请理赔然后因此涨保费的话不太值得。

但是,正因为房屋保险的理赔通常都是少则几千上万、多则十几几十万以上(比如灾后重建)的大问题,那就很考验保险公司本身的财力以及服务口碑了。理赔申请手续过程、赔偿价格协调、付款速度等等,对于房屋损毁急需保险报销的人来说都非常重要。

以下是权威杂志Consumer Reports根据6940名曾经 申请过房屋保险理赔的 用户问卷综合得出的保险公司评分,大家可以参考下。

购买足够的保额

房屋保险的保额并不等于房子的市场价值。房子的市场价值包括了房子和土地两方面,即使房子毁了,土地的价值也并没有影响。所以考虑Dwelling coverage的保额时,小伙伴们应该考虑万一房子全毁时、清理残余和重建房子的材料及人工等所有成本费用是多少。这个可以通过咨询当地建筑公司的施工收费 x 房子面积来计算,而且每过一段时间重新估价更好,或者向保险公司咨询有没有自动通胀(automatic inflation)设置。

Other structures和personal property的保额一般是保险公司自动根据dwelling保额乘以百分比得出的,通常其他建筑的保额是主建筑保额的10%,个人财产保额在40%~70%,还有loss of use保额在20%左右。

不同保险公司会有不同的计算比例,买保险的时候应该要按自己的情况跟保险公司协议调整或者加买额外的保险。小伙伴们可以利用类似Encircle这样的app来帮忙统计家里的东西,了解总价值,对比保险条款里的保额看是否足够。如果家里有比较贵的珠宝首饰类等个人财物,或者其他特殊情况,也最好加买额外的保险。

Liability责任险是自选保额,一般从$100,000起步,但通常建议购买$300,000 ~ $500,000 或高于自己的净资产总值。如果身家比较丰厚,还可以考虑额外加买umbrella或excess-liability保险。

如何降低房屋保险费用

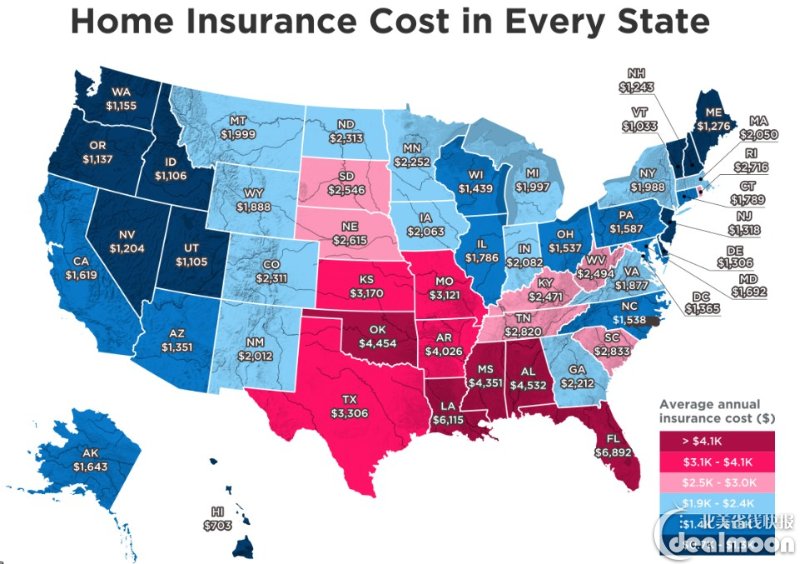

房屋保险是绝大多数屋主一项不可省的持续性支出,小伙伴们在买房子的时候,就应该先考虑这个问题,因为影响房屋保险的价格其中一个重要因素就是地理位置。

如果房子处于天灾频发、有灾害高危风险或者保安不够好的区域,保费肯定就会比安全地区更贵一些;通常靠近消防局的房子保费也会比远离的要低一些。比如飓风登陆频繁的佛罗里达州,就是全美房屋保险平均保费最贵的州。

保额和自付额度的高低也是影响保费的两大因素,相对于降低保额来说,提高自付额度会更加合适。

虽然相比起汽车保险,各家的房屋保险保费差价可能没那么大,但在不同的保险公司比价也还是能节省一部分费用的。了解各家公司能给的保险折扣,比如跟车险、寿险一起买通常能享受bundle discounts,也有助于降低保费。

风险低的房子保费也相对会低,增加房子里的安全设施通常也能获得一定的房屋保险折扣。据Consumer Reports介绍,有安装烟雾报器、防盗摄像头、deadbolt门锁等通常能获得5% Off保费优惠,而如果家里有自动喷淋和连接外界的自动报警系统的话,能获得高达15%~20%的优惠。

申请房屋保险理赔的时候,保险公司会派adjuster来调查损失实况、对照保险条款制定一个赔偿价格,然而保险公司定出的赔偿价可能会跟自己理想中的数字不一样,这个时候就要据理力争。据CR的调查统计,对于超过2万刀以上的房屋保险理赔,有10%的人对保险公司定出的赔偿额度不满意;而跟保险公司讲价的人比不讲价的人能平均多获得$6000的赔偿。

如果保险赔偿跟自己理想价格相差太多,而自己又没办法说得赢保险公司的adjuster的话,还可以考虑聘请专业的Public Insurance Adjuster代表自己申请理赔争取权益,费用通常按理赔款项的百分比算(各地有法律规定PIA收费上限,一般在10%~25%之间)。PIA通常可以免费做初步评估,所以小伙伴们可以先计算一下看是否值得再决定。

Comments

Post a Comment

https://gengwg.blogspot.com/